Juli 2023 | Fonds-Insight

Anleger, aufgepasst – Chancen für jedermann

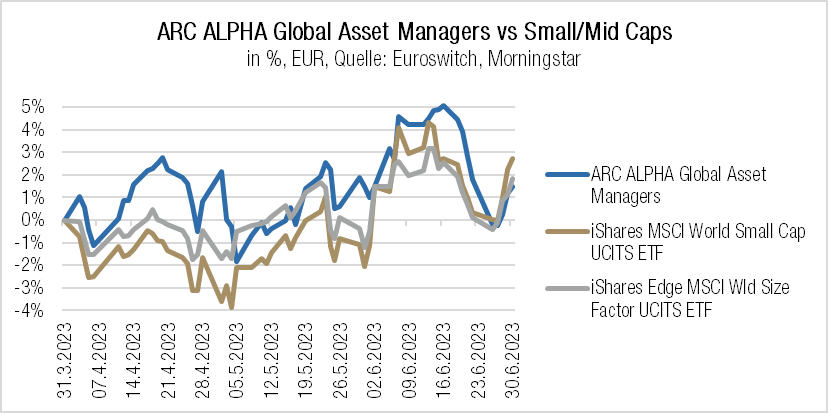

Manche Aktienanleger wollen Kapital vermehren, manche wollen Einkommen generieren. Das Segment der börsennotierten Asset-Management-Unternehmen bietet beiden Anlegertypen interessante Opportunitäten. So dominierten im zweiten Quartal dieses Jahres vier indische Asset Manager den weltweiten Wettbewerb, die mit Performancewerten jenseits der +20 % (auf Euro-Basis) zu den Top-10-Performern gehörten. Zwei schafften auf Dreimonatssicht sogar ein Plus von mehr als 35 %. Das ließ das Dolphinvest Global Asset Managers Barometer auf +3,48 % steigen. Der ARC ALPHA Global Asset Managers konnte allerdings hiervon nicht profitieren. Denn der Fonds, der zwar weltweit in börsennotierte Asset Manager investiert, scheut wegen der speziell in Indien unverhältnismäßig hohen Handelskosten bislang ein Engagement auf dem Subkontinent. Premierminister Modis Politik der Öffnung Indiens für ausländische Investoren hat noch reichlich Verbesserungspotenzial.

Die Ankündigung der US-Zentralbank am 14. Juni, im zweiten Halbjahr 2023 noch weitere Zinserhöhungen durchzuführen, ließ kleine und mittlere Werte durchsacken, wozu die Mehrheit der

börsennotierten Asset Manager zählt. Steigende Zinsen sind gut für das klassische Bankgeschäft, wirken sich hingegen nachteilig auf den Anleihebestand von Asset Managern und die daraus stammenden Erträge aus. Aber auch Aktien können in einem Umfeld steigender Zinsen negativ betroffen sein. Sie werden typischerweise von kleinen Unternehmen schlechter verkraftet als von großen. Auch wenn Asset Manager zumeist wesentlich unabhängiger von Fremdkapital und Bankenfinanzierung als Nebenwerte aus der Realwirtschaft sind, sind sie wohl dennoch von einem negativen Spill-over-Effekt betroffen gewesen.

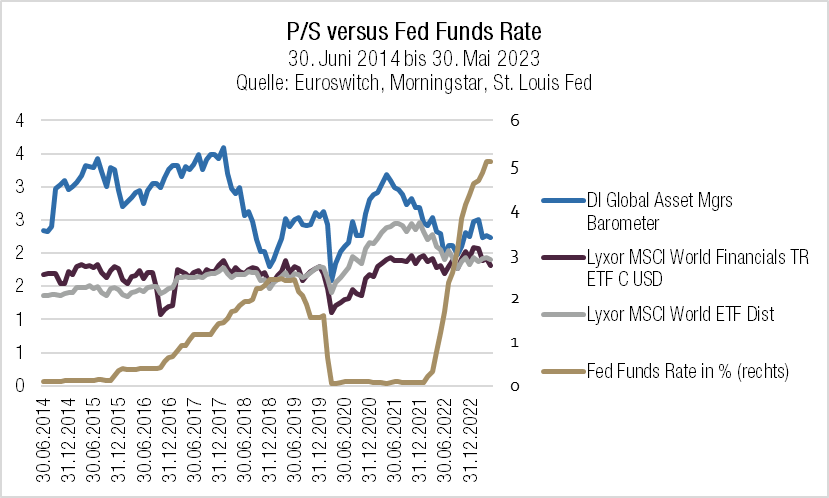

Wie stark ein Rebound ausfallen und wann er einsetzen wird, hängt von der Inflationserwartung und vom weiteren Zinsgeschehen ab. Optimisten werden möglicherweise jetzt bereits eine Kaufgelegenheit wittern. Denn die gewinnbasierten Bewertungen der Asset-Management-Branche laufen stabil mit der Finanzbranche insgesamt, aber wieder auf tendenziell höherem Niveau. Die ertragsbasierten Bewertungen (siehe Price-to-Sales-Chart) waren bis Mitte 2022 mit denen der Real- und Finanzwirtschaft konvergiert, sind seither wieder leicht gestiegen und sollten mit Stabilisierung bzw. Sinken der Zinsniveaus über einen entsprechend stärkeren Hebel nach oben verfügen. Vieles hängt nun davon ab, ob der Scheitelpunkt der Zinsentwicklung erreicht ist und ab wann die Mehrheit der Aktienanalysten beginnt, dies in ihren Modellen einzupreisen und den Diskontierungszins bei der Berechnung der Unternehmensbewertungen abzusenken. Im Moment scheint der Markt noch auf ein klares Signal zu warten.

Cash is King – und der kommt aus Frankreich

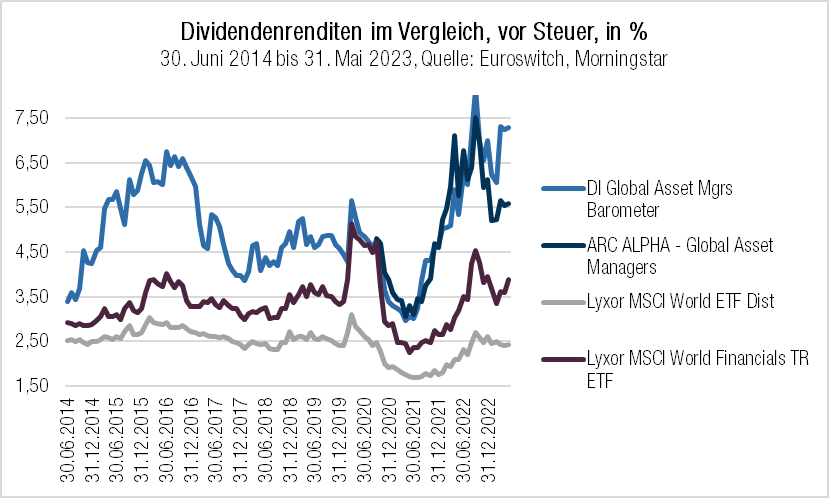

Neben Mitspracherechten gewähren Aktien das Recht auf Teilhabe an Dividendenausschüttungen. Zum einen gewinnen Aktien als Instrument der Vermögensbildung derzeit an Attraktivität bei politisch motivierten Anlegern, weil das Nutzen der Mitspracherechte auf Hauptversammlungen zum Beispiel umweltpolitische Einflussnahme auf Unternehmen ermöglicht.

Zum anderen bieten Dividenden privaten Anlegern die Möglichkeit, – wie mit Anleihen oder Immobilienbesitz – zusätzliches Einkommen zu erzielen und eine breitere Einkommensbasis zu schaffen. Die Asset-Management-Branche gehört seit Jahren im Vergleich sowohl mit der Real- als auch der Finanzwirtschaft zu den Himmelsstürmern in Sachen Dividendenrenditen. Mit einem Engagement in diesem Sektor konnten Aktienanleger in der Vergangenheit attraktive Einkommen generieren. Denn Asset Management gilt aufgrund optimaler Zahlungsströme als „cash-rich“, und Fremdkapital ist fast ein Fremdwort.

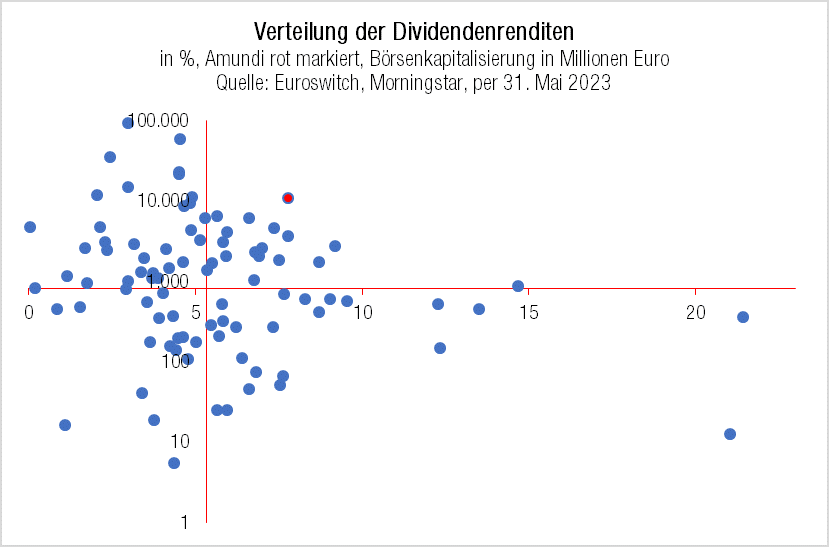

Per Ende Mai 2023 lag der Median der Börsenkapitalisierung von Asset-Management-Unternehmen bei 818 Millionen Euro und die auf die vorausgegangenen zwölf Monate bezogene Dividendenrendite bei 5,3 %. Zum Vergleich: im Mai 2021 belief sich die Dividendenrendite auf 3,9 % bei einer mittleren Börsenkapitalisierung von 1.097 Millionen Euro. Parallel zur Inflations- und Zinsentwicklung sind also die Assets under Management gesunken und die Dividenden gestiegen.

Als einziges der großen Unternehmen mit einer Börsenkapitalisierung von mehr als 10 Milliarden EUR kam in diesem Jahr die französische Amundi auf eine Dividendenrendite oberhalb des Medians (in der Grafik rot markiert). Amundi nahm damit eine Spitzenposition nicht nur gegenüber den anderen Branchengrößen ein, sondern auch im gesamten Wettbewerbsumfeld. Bereits im Vergleichszeitraum vor zwei Jahren war Amundi in der Gruppe der Large Caps Spitzenreiter bei den Dividendenrenditen.

Frankfurt am Main, Juli 2023, Michael Klimek

Rechtliche Hinweise

Dies ist eine Werbemitteilung. Wertentwicklungen in der Vergangenheit sind keine Garantie für künftige Erträge. Die Vermögensmanagement EuroSwitch! GmbH übernimmt keine Gewähr dafür, dass eventuell im Rahmen des Fonds-Insights abgegebene Marktprognosen erzielt werden. Das Urheber- bzw. Leistungsschutzrecht bleibt bei der Vermögensmanagement EuroSwitch! GmbH. Die Veränderung und Bearbeitung außerhalb der Grenzen des Urheberrechts in anderen elektronischen oder gedruckten Publikationen ist ohne ausdrückliche Zustimmung des Autors nicht gestattet. Die durch uns erstellten Inhalte und Werke auf diesen Seiten unterliegen dem deutschen und internationalen Urheberrecht. Alle auf den verschiedenen Seiten genannten und ggf. durch Dritte geschützten Marken- und Kennzeichen unterliegen uneingeschränkt den Bestimmungen des jeweils gültigen Marken- und/oder Kennzeichenrechts sowie den Besitzrechten der jeweiligen eingetragenen Eigentümer. Allein aufgrund der bloßen Nennung ist nicht der Schluss zu ziehen, dass die jeweiligen Marken- oder Kennzeichen nicht durch Rechte Dritter geschützt sind.

Alle hier abrufbaren Inhalte werden Ihnen lediglich als werbliche Information zugänglich gemacht. Die Artikel dienen ausschließlich der unverbindlichen werblichen Information und stellen weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf oder Verkauf eines Wertpapiers, eines Finanzinstruments oder einer Finanzanlage noch eine Bestätigung von Bedingungen eines Geschäfts dar. Sie können eine anleger- und anlagegerechte Beratung durch Ihre Bank oder einen anderen unabhängigen Finanzberater vor dem Abschluss eines Wertpapiergeschäfts nicht ersetzen. Diese Information stellt keinen Prospekt dar und ist nicht als Entscheidungsgrundlage für die Beurteilung einer hierin beschriebenen Anlagemöglichkeit gedacht. Den Chancen eines Finanzinstruments stehen stets auch entsprechende Risiken wie z. B. Kursschwankungen oder Ausfallrisiken gegenüber. Die in Bezug genommenen Wertpapiere können im Wert steigen oder fallen. Potenziellen Anlegern wird daher empfohlen, sich vor einer Anlageentscheidung eingehend über die Wertpapiere und die damit verbundenen Risiken zu informieren.

Verkaufsunterlagen und weitere Informationen zu in Bezug genommenen Wertpapieren (insbesondere Verkaufs-propekt, Anlagebedingungen, aktuelle Jahres- und Halbjahresberichte und wesentliche Anlegerinformationen) können Sie in deutscher Sprache unter www.euroswitch.de abrufen.

Alle Inhalte wurden nach bestem Wissen und sorgfältiger Prüfung erstellt. Gleichwohl können wir Irrtümer oder Druckfehler nie völlig ausschließen. Auch ist die Gültigkeit der Informationen auf den Zeitpunkt der Erstellung dieser werblichen Information beschränkt. Die aktuelle politische oder wirtschaftliche Entwicklung der Märkte, die Änderung gesetzlicher Bestimmungen oder andere wesentliche Umstände können dazu führen, dass die hier dargestellten Informationen, Daten und Meinungsäußerungen gegebenenfalls auch kurzfristig ganz oder teilweise überholt sind. Änderungen dieses Dokuments bleiben daher ebenfalls vorbehalten.